Schwarz-Blau: Steuersenkung ohne Gegenfinanzierung = Kürzungen

16. Januar 2019 von adminalternative

Schwarz-Blau basteln an einer „Steuerreform“. Details gibt es noch wenige. Die Zielrichtung ist dagegen klar: Steuern und Abgaben runter! Einmal mehr droht eine angekündigte „Steuerreform“ zu einem einzigen ideologisch motivierten Steuersenkungsprogramm zu verkommen. Das uns einiges kosten wird.

Auf 40 Prozent wollten ÖVP und FPÖ schon im Wahlkampf die Abgabenquote senken. Nun wollen sie es als gemeinsame Regierung angehen. Die Abgabenquote in Österreich sei im internationalen Vergleich viel zu hoch, darum müsse sie runter, die SteuerzahlerInnen entlastet werden. Eine Behauptung die weitgehend unwidersprochen bleibt – in der öffentlichen wie auch in der veröffentlichen Meinung. Dass die Steuern runter müssen dürfte breiter Konsens sein. Umso mehr diskutiert auch kaum jemand die Notwendigkeit einer Steuerreform – auch im Sinne einer Steuersenkung.

.

Abgabenquote viel zu hoch? Naja …

.

Schauen wir uns die Fakten an: Die Abgabenquote (Steuern und SV-Beiträge) lag 2017 in Österreich bei 42,4 Prozent des BIP. Sie liegt damit zwar etwas über dem Schnitt der Staaten der Euro-Zone (41,4 Prozent) allerdings unter dem Österreichschnitt der Jahre 2010-2014 (42,7 Prozent) und 2000 – 2009 (43 Prozent). Höhere Abgabenquoten haben unter den Euro-Ländern Frankreich, Finnland und Belgien, unter den restlichen EU-Staaten Schweden und Dänemark, zwei Staaten mit einem ähnlich gut ausgebauten Sozialstaat wie Österreich. Deutlich niedrigere Abgabenquoten weisen in der Regel Staaten aus, die deutlich schwächer ausgebaute soziale Sicherungssysteme und öffentliche Leistungen aufweisen. Die Abgabenquote in Österreich ist also überdurchschnittlich, aber gut begründet. Sozialleistungen, öffentlichen Infrastruktur und Investitionen müssen finanziert werden. etwas über dem Schnitt der Staaten der Euro-Zone

Ist sozialer Zusammenhalt, Chancen- und Verteilungsgerechtigkeit einer Gesellschaft etwas wert, wird sie auch bereit sein, die entsprechenden Mittel dafür bereitzustellen. Kommt man zusätzlich zum Schluss, dass Sozialstaat, Steuern und öffentliche Investitionen auch wichtige wirtschafts- und lenkungspolitische Funktionen haben, wird man die Diskussion rund um eine Abgabenquote ganz anders führen als lediglich unter einem „Senkungsaspekt“. Für eine „Alarmstimmung“ besteht jedenfalls nur wenig Grund. Für Dogmatismus hinsichtlich der Höhe von Abgabenquoten noch viel weniger …

.

Steuereinnahmen sprudeln, aber …

.

Dass derzeit die Steuereinnahmen „sprudeln“ liegt an der guten Konjunktur. 2016 und 2017 wuchs die Wirtschaft real um 2,6 bzw. 2,7 Prozent mit deutlichen Rückgängen bei der Arbeitslosigkeit. Wächst das BIP wachsen im Verhältnis auch die Steuereinnahmen, wenn diese nicht drastisch gesenkt werden. Deshalb sinkt das Budgetdefizit für 2017 auf 0,7 Prozent und auch die Schuldenquote. Wächst die Wirtschaft und sinkt das Budgetdefizit reduziert sich auch die Staatsschuldenquote.

.

Im zweiten Quartal 2018 erzielte Österreich sogar einen Budgetüberschuss. Eine derartige Einnahmen-Entwicklung verführt immer wieder dazu großzügige Steuersenkungen anzukündigen. Insbesondere auch, wenn es eine Regierung gibt, die ohnehin eine der Senkung der Abgabenquote auf 40 Prozent des BIP zum Ziel hat. So drastisch geht‘s schwarz-blau noch nicht an – um 40 Prozent zu erreichen müssten Steuern und Abgaben um rund 8 Mrd. Euro gesenkt werden. 4,5 Mrd. Euro – zusätzlich zu den 1,5 Mrd. bereits beschlossenen Kinderbonus, niedrigeren Arbeitslosenbeiträgen für Geringverdienende und einer USt-Steuersenkung für die Hotellerie sollen‘s dennoch werden. Macht in Summe rund 6,4 Mrd. Euro. Sollte ja angesichts der guten Konjunktursituation kein Problem sein, oder?

.

Nicht unbedingt, denn:

.

- Der Konjunkturhöhepunkt dürfte mit 2018 erreicht sein. Dann verlangsamt sich das Wachstum wieder und fällt bis 2020 auf unter 2 Prozent. Spätestens dann werden die Steuereinnahmen nicht mehr so sprudeln, wie die Jahre zuvor. Vermutlich wird die Regierung die auf 2020 und später verschobenen Steuersenkungen als Konjunkturspritze verkaufen. Eine Regierung, die sich allerdings abgesehen von der Senkung der Abgabenquote auch einem Nulldefizit verschrieben hat, wird dann aber gar nicht anders können, als auch bei öffentlichen Ausgaben zu kürzen – die in der Regel deutlich konjunkturwirksamer sind als Steuersenkungen. Kürzungen bei öffentlichen Ausgaben – inklusive Investitionen – dämpfen allerdings die konjunkturelle Entwicklung.

.

Glaubt man ersten Medienberichten werden die Ministerien bereits aufgefordert, Einsparungspotentiale zu heben, um die Steuerreform finanzieren zu können. Die 4,5 Mrd. Euro Kosten für die Steuersenkung liegen ja nicht irgendwo so herum, sondern müssen irgendwie finanziert werden – und wenn nicht über neue Steuern oder neue Schulden, geht‘s nur über Einsparungen. Und 4,5 Mrd. Euro sind ein schöner „Batzen“ Geld. Wieder einmal geistert die „große Verwaltungsreform“ herum in der seit jeher Milliarden an Einsparungsmöglichkeiten schlummern sollen. Wie noch bei jeder Regierung.

.

Wie diese Steuerreform die sozialen Sicherungssysteme gefährdet

.

Als gelernte/r ÖsterreicherIn weiß man: Die kommt nicht. Wie auch schon in der Vergangenheit nicht. Wo liegen dann die großen Einsparungsmöglichkeiten für eine Regierung? Im Sozialbereich, bei Pensionen, Gesundheit und Arbeitsmarkt. Und hier drohen auch die Kürzungen kommen.

- Erste Anzeichen gibt es schon bei den Pensionen. Hier wurden schon die ÖVP-PensionistInnen vorgeschickt um eine Anhebung des Pensionsantrittsalters zu fordern und die Stimmungslage auszuloten. Das heißt längere Durchrechnungszeiträume, u.U. längere Phasen von Arbeitslosigkeit vor dem Pensionsantritt, niedrigere Pensionen. Die Anhebung des Pensionsantrittsalters entlang der Lebenserwartung gehört zum Standardrepertoire konservativer Regierungen. Die Debatte wird kommen.

- Um 700 Mio. Euro will die Bundesregierung untere Einkommensgruppen durch die Senkung der SV-Beiträge entlasten. Klingt gut: Wirkt eine Entlastung unterer Einkommensgruppen nicht als Konjunkturstabilisator? Und: Bietet sich nicht die Reduktion der SV-Beiträge an, wenn die betroffenen Gruppen eh schon keine Lohnsteuer zahlen, eine Steuersenkung hier also nicht wirkt? Eine Senkung der SV-Beiträge wird tatsächlich auch immer wieder von fortschrittlichen ÖkonomInnen als Entlastungsmöglichkeit unterer Einkommensgruppen diskutiert. Der Ausfall für die Sozialversicherungen soll aus dem Budget gegen finanziert werden, um Leistungskürzungen zu verhindern, wird im Gegenzug gefordert. Und auch von der schwarz-blauen Regierung versprochen. Klingt alles gut. Ist allerdings ausgesprochen kritisch zu sehen und „brandgefährlich“. Warum?

- Allein die hoch umstrittene „Reform“ der Krankenkassen kostet die GKK bis 2022 insgesamt über 500 Mio. Euro, die Kosten der Fusion noch gar nicht mit eingerechnet. 2022 werden den Krankenkassen Verluste aus der Reform von über 200 Mio. Euro prognostiziert. Funktionärsmilliarde gibt es keine – wie also das satte Minus finanzieren? Es drohen jetzt schon Selbstbehalte oder Leistungskürzungen. Jetzt kommt auch noch die Steuerreform dazu.

- Die teilweise Steuerfinanzierung der Krankenkassen macht diese natürlich noch stärker von der Regierung abhängig, als durch die Reform bereits ohnehin bereits geschehen. Sie macht die Krankenkassen auch stärker als bislang von der Konjunktur und der damit zusammenhängenden Entwicklung der Steuereinnahmen abhängig. Geraten öffentliche Haushalte unter Druck trifft das dann auch die Krankenkassen. Gleiches gilt für die „politische“ Konjunktur: Sind Parteien an der Macht, die eine Privatisierung sozialer Sicherungssysteme vorantreiben wollen, werden diese Budgetzuschüsse zu Gesundheit und Pensionen kürzen und so den „Markt“ für Privatanbieter aufzubereiten.

- Entlastungen heute können so schnell zu finanziellen Belastungen morgen werden, die in wirtschaftlich schwierigen Zeiten umso schwerer wiegen. Niedrigere Pensionen, Selbstbehalte, Kürzungen im Sozialsystem insgesamt reduzieren verfügbare Einkommen – insbesondere niedrige und mittlere Einkommen – und führen zu einem Rückgang der Nachfrage, der die Krise noch verschärft. Selbstbehalte, Kürzungen im Sozialsystem wirken so prozyklisch – also einen Konjunkturverlauf verstärkend.

.

Es gibt soziale, ökologische und finanziell nachhaltige Alternativen

.

Ist die Frage der optimalen Abgabenquote vor allem Ideologiegetrieben, ist eine Steuerreform tatsächlich ein Gebot der Stunde. Allerdings weniger im Sinne einer umfassenden Steuersenkung als vielmehr in Form einer Strukturreform. Tatsächlich ist die Steuer- und Abgabenbelastung in Österreich höchst ungleich verteilt, die Problemlagen sind weitgehend bekannt:

.

- Arbeit und Arbeitseinkommen sind hoch belastet,

- Kapital und Vermögen im europäischen aber auch internationalen Vergleich gering,

- die ökologische Komponente im österreichischen Steuersystem nur schwach ausgeprägt.

.

.

Besonders „zukunftsgerichtet“ ist das österreichische Steuersystem nicht. Der Beitrag des österreichischen Steuersystems zur Lösung akuter gesellschaftlicher Herausforderungen – Klimawandel, Digitalisierung, sozial Polarisierung, Pflege – ist enden wollend. Durch die bislang bekannt gewordenen Regierungsvorschläge wird‘s allerdings nicht besser. Im Gegenteil.

.

Wie könnte ein Steuersystem gerechter und „zukunftsorientierter“ gestaltet werden?

.

- Etwa über eine aufkommensneutrale öko-soziale Steuerreform, die Umweltverbrauch und -verschmutzung sowie klimaschädliche Energien höher besteuert, umgekehrt aber umweltschonendes Verhalten belohnt und fördert. Über einen Ökobonus – eine Rückvergütung von Ökosteuern als Steuergutschrift oder Transferleistung – würden ArbeitnehmerInnen und Privathaushalte entlastet und insbesondere untere und mittlere EinkommensbezieherInnen profitieren, da diese in der Regel weniger Energie und Ressourcen verbrauchen als Einkommensstarke und Reiche.

.

Grafik: Aufkommen aus Umweltsteuern in % des Steueraufkommens, europäischer Vergleich. Aus: www.substanz.at

.

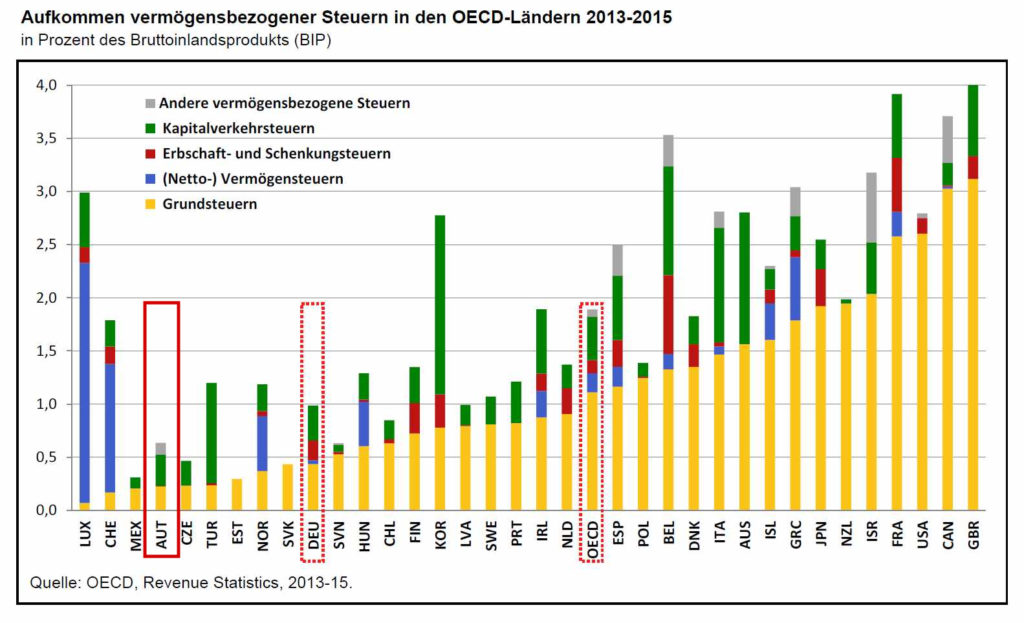

- Über eine Besteuerung von Vermögen – z.B. über eine allgemeine Vermögenssteuer oder Erbschafts- und Schenkungssteuer auf große Vermögen – würden weitere budgetäre Spielräume für die Entlastung von ArbeitnehmerInnen (z.B. Erhöhung der Steuerfreigrenze auf 12.000 Euro/Jahr) aber auch zur Finanzierung öffentlicher Aufgaben und Investitionen geschaffen. Zusätzlich sind vermögensbezogene Steuern weitgehend konjunkturneutral, wirken auf den privaten Konsum nicht dämpfend.

- Eine Verbreiterung der Bemessungsrundlage für Krankenversicherungsbeiträge auf alle Einkommensarten – auch auf Zins-, Dividenden-, Mieteinkommen oder Einkommen aus Lizenzen – würde Spielräume für eine Absenkung der lohnbezogenen SV-Beiträge schaffen, ArbeitnehmerInnen und Arbeitgeber entlasten und das Aufkommen für Krankenkassen stabilisieren.

- Zusätzlich Maßnahmen zur Schließung von Steuerschlupflöchern für Großkonzerne, die Einführung einer Digitalsteuer bzw. der digitalen Betriebsstätten um Gewinnsteuern von Internetunternehmen zu lukrieren, wären ein zusätzlicher Beitrag zu mehr Steuergerechtigkeit.

- Und zuletzt: Statt die Körperschaftssteuer zu senken, sollte ein Teil für einen neu einzurichtenden Solidarität- und Qualifizierungsfonds für ArbeitnehmerInnen aus Branchen, die von Klimawandel und Digitalisierung besonders betroffen sind, zweckgewidmet werden. Um damit den Strukturwandel in Wirtschaft und Arbeitswelt sozial gerecht zu gestalten.

Alleine eine Ökologisierung hätte in einem ersten Schritt ein Volumen von rund 4 Mrd. Euro, Vermögenssteuern auf OECD-Niveau – hier ist noch gar nicht von EU-Niveau die Rede, das läge nämlich noch über der OECD – brächten ein Zusatzaufkommen von ebenfalls 4 Mrd. Euro. Von diesen 8 Mrd. Euro Volumen – das wäre dann tatsächlich die größte Steuerreform, die Österreich bislang gesehen hat, könnten

.

- rund 3,5 Mrd. Euro für die Entlastung von ArbeitnehmerInnen und Privathaushalte,

- rund 1,5 Mrd. Euro für die Senkung von Abgaben auf Arbeit

- und rund 3 Mrd. Euro für nachhaltig wirkende Investitionen in Klima- und Umweltschutz, Pflege, Armutsbekämpfung und Bildung

.

umgeschichtet bzw. eingesetzt werden. Maßnahmen die wiederum insbesondere privaten Haushalten zugute kommen. Eine Steuerstrukturreform, die nicht nur zu mehr Steuergerechtigkeit führen würde, sondern über eine konkrete, umfassende und breiter angelegte Gegenfinanzierung die Finanzierung sozialstaatlicher Maßnahmen und sozial-ökologischer Investitionen nachhaltig absichern würde und über eine Umschichtung der Steuerlast von Arbeit zu Kapital und Vermögen auch Perspektiven für eine gerechtere Verteilung von Arbeit und Einkommen schafft.

.

Mit einer Regierung, deren Politik geradezu fetischhaft auf Nulldefizit und Senkung der Steuerquote ausgerichtet ist, wird das nicht zu haben sein. Mit der kommen Leistungskürzungen, Selbstbehalte und eine Privatisierung sozialer Sicherungssysteme wie das Amen im Gebet.

.

Umso wichtiger ist es, jetzt Druck aufzubauen und eine breite Debatte um eine sozial-ökologische Neuausrichtung in der Steuerpolitik und ein Hinterfragen bestimmter Dogmen – von Nulldefizit bis Steuerquote – zu führen. Künftige Generationen werden‘s uns danken.